| 会议详情 |

|

推荐会议:2026水域经济新质生产力发展大会暨第三届长江经济带水域经济博览会

发票类型:增值税普通发票 增值税专用发票

培训背景

2019已过半,“扫黑除恶”行动不断深入全国,甚至电话催收也面临整治。这使得汽车金融公司、乙方服务公司不得不积极调整业务状态、适应监管需求。更有公司被迫转型,贷后人员如履薄冰,整个行业弥漫着灰色的气息。行业的整治是全面而深入的,摆在汽车金融贷后人 员面前的路道阻且长,这也是行业走向真正合规化进程必经之路。

在新的环境下,如何优化贷后体系?如何合法合规催收及规避法律风险?收回的车辆又该如 何有效处置变现?贷后催收工作如何前置......这些都是行业当下极为关注的问题。

为此,通达金融邀请行业资深讲师,于2019年7月20-21日在苏州举办《汽车金融贷后管理 实务培训》,共同探讨当下汽车金融贷后困局,促进行业合规发展!

召开时间:2019年7月20-21日

召开地点: 苏州(具体地址将在培训 一周前通知)

培训收益

1. 汽车金融领域最专业最全面的催收与资产处置培训交流课程,在这里与汽车金融同行充分交流,互相

学习,共同促进行业的进步;

2. 汽车金融催收领域实操经验丰富的讲师,最优组合,授课内容覆盖电催、催收人员的管理、上门催收

及法务催收等方面,为大家分享;

3. 剖析当下行业广泛关注的车辆不良资产处置问题,分享当下创新的车辆处置途径;

4. 参与培训,获得《汽车金融催收新谈》,《催收新谈》是汽车金融领域为数不多的书籍之一,内容专

业全面,2017年1月出版,获得汽车金融行业同仁的认可;

5. 面对面交流,需求对接。

参与部门

汽车金融公司,汽车财务公司,租赁公司,银行汽车金融信贷部门,汽车金融互联网平台,消费金融公司 ,汽车经销商公司,催收公司,小额贷款公司和担保公司,催收外包服务商,催收系统服务商,汽车 GPS外包服务商以下部门岗位:

·风控部

·内审部

·法务部

·催收部

·资产监控部

·风险合规部

·资产管理部

·资产保全部

·汽车金融信贷部

·……

“在这次培训上接触了很多实际工作没有接触的内容,细节, 加强了与同行业其他同仁的交流”

——某汽车金融公司资产管理部业务骨干

“内容很丰富,十分专业,实务性比较强,收获很多,对未来 工作具有指导作用,现场和同业的交流也有很多收益和启发”

——某大型融资租赁公司风控部业务负责人

我们的特色

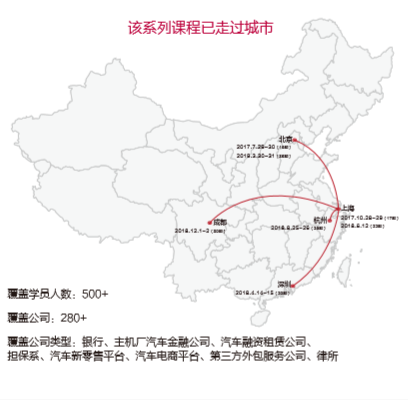

2018年度,通达汽车金融商学院成功举办二十多届 汽车金融相关专业培训,超过1000名学员参与,学 员满意度超95%,反响十分热烈!

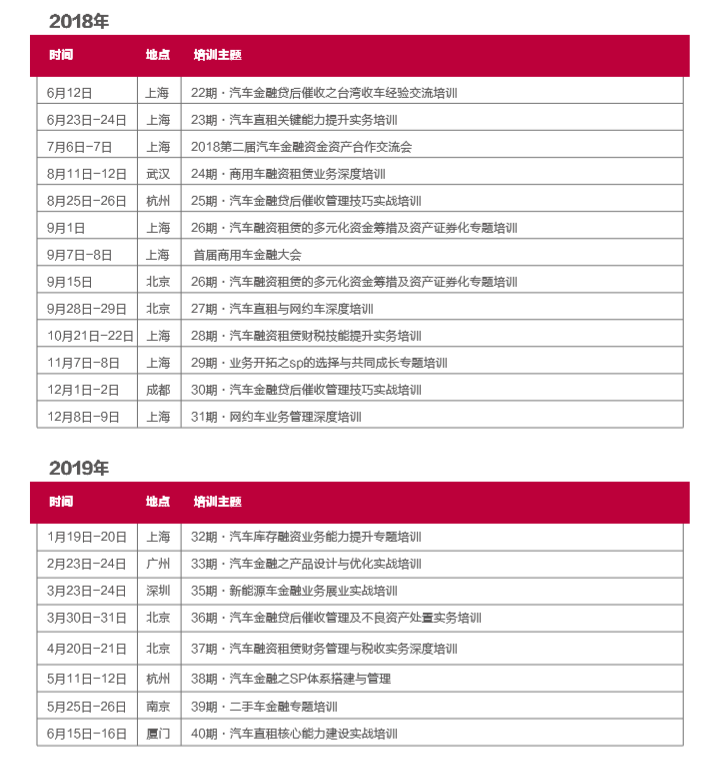

往期培训

通达金融

通达金融

通达金融研究院专注于金融领域,凭借在资产证券化、不良资产和航空金融等金融领域的高专业度和资源优势,每年举办超过12场金融行业国际峰会,24场专题培训,40余场客户定制活动和线下沙龙,超过8000名金融行业专业人士参加活动,与众多业内知名资深专家展开深度合作,为超过100家金融机构提供包括资金、项目、服务商推荐等需求对接中间服务。

第一部分:汽车金融贷后团队管理

讲师:L老师,某汽车金融公司贷后负责人

一、催收指标的设定

(一)团队核心KPI

资产质量、催收质量、催收效能

(二)各岗位KPI

团队负责人 M1组员 M2组员

M3组员 预警信修 高逾期催收

外包管理 现场催收

(三)作业管控指标

总体 早期催收 中期催收

高期催收 收车处置 预警

(四)管理图表

二、新形势下汽车金融催收的痛点及应对

三、交流与答疑

第二部分:汽车金融贷后催收工作的前置

讲师:C老师,行业头部汽车融资租赁公司资产管理负责人

一、汽车金融外包服务商的管理

1、优质服务商的筛选

2、服务商的更新

3、催收团队外勤管理

二、催收系统搭建的重要性及关键点

1、催收系统搭建的重要性

2、贷后催收跨部门系统搭建

3、系统下的贷后数据统计

三、贷后催收工作的前置

1、贷前审查与贷后管理的协同

2、贷中风险预警的加强

3、贷后工作的优化

第三部分:汽车金融催收实战之法务催收

讲师:D老师,某融资租赁公司资产管理部,17年法律从业经验

一、 构建高效经济的法催体系

1、对法催的认识

2、法催工作应该覆盖的范围

3、如何更好完成法催工作

4、 法催工作的衡量评价方法

二、法务催收的常见问题

1、催收中法律风险的规避

2、借款合同中法律风险的规避

3、法催的介入时机

三、其他问题的互动交流

第四部分:汽车金融收车经验分享

讲师:H老师,某资产管理公司总经理,师从台湾催收专家

一、不同类型公司催收方式的转变

二、贷后催收方式的转变及痛点分析

(一)传统的催收方式

(二)痛点分析及案例讨论

三、新形势下的收车方式

(一)催收管理系统的创新

(二)当前形势下催收人员如何合理催收及自我保护

(三)上门访视及收车规范需要注意的要点

(四)收车技巧

(五)作业前的准备工作

(六)作业过程中的重要细节

(七)作业后的善后工作

L老师

现任职某汽车金融公司贷后负责人, 曾任职某中外合资汽车金融和上汽财务公司。具有丰富的汽车金融催收一线实战与管理积累,催收团队的资产管理质量与人均产能在业内领先。熟悉团队管理、制度流程设计与建设、催收系统的开发、互联网大数据运用,外包商管理和催收行业前沿模式与技术的运用。牵头完成AFC业内第一个手持现场催收系统、第一个抵押解押管理系统、第一代现场催收专用定位器、第一代公司用在线车辆处置拍卖系统,第一个在业内进行催收众包模式的尝试。在反欺诈领域有较强的经验,具有汽车融资租赁行业内第一个成功的欺诈

司法判决案例。

C老师

现任行业头部汽车融资租赁公司资产管理部负责人,十余年的行业经验,师出汽车金融黄埔军校,个人经验涵盖前端业务到贷后管理,带领贷后团队从无到有,并主导开发汽车金融贷后催收系统,实现贷后不同板块的信息共享,大大提升了贷后人员效率,降低了公司不良率,对当下汽车金融贷后行业有着独到见解。

H老师

某资产管理公司总经理,超过十年汽车金融催收经验,先后服务银行、融资租赁公司、金融公司等,处置车辆数以万计,把传统的催收工作合规化,系统化,流程化,机械化,科技化,摸索出一套适用催收行业得心应手的工作方法,堪称行业典范。

D老师

从事法律相关工作十七年,近七年来先后就职于某汽车金融公司和某融资租赁公司的贷后资产管理部门,此前有九年多法院工作经验,催收专著《汽车金融催收新谈》的第二作者。长期负责贷后资产管理及相关法律事务工作,熟悉小微和大债贷款/租赁客户的贷后监控、出险预警、逾期催收、不良资产处置、法律纠纷解决等工作。

普通参会:4800/人(含课程材料与午餐,两天茶歇),需提前 一周报名并缴费;

团体参会(≥3人):4300/人(含课程材料与午餐,两天茶歇), 需提前一周报名并缴费;

往返路费,住宿及接送机服务,均需自理,不包含在参会费内。

相关会议

2026-04-23武汉

2026-04-10上海